1 - Da moeda até à dívida e o papel do Estado

Houve uma longa época em que as dívidas faziam parte das naturais trocas entre gente que procurava satisfazer as suas necessidades, numa base de interações entre membros de uma mesma comunidade e em que a usura não fazia parte das mentalidades. As dívidas faziam parte dos desequilíbrios naturais dentro das comunidades e não como elementos de diferenciação e autónomos, de domínio de credores sobre devedores; créditos como ativos e débitos, como passivos.

O surgimento do dinheiro, materializado em sal ou conchas, focou-se depois nos metais preciosos – ouro, sobretudo – que, dada a sua inalterabilidade, correspondia à procura de bens estáveis e aceites, de fácil transporte para troca com outros bens. A própria materialidade do dinheiro impedia a sua movimentação num comércio mais alargado e a segurança dos seus detentores face a roubos; era vulgar os reis nas suas deslocações guerreiras transportarem arcas com o tesouro real e, em caso de dificuldades financeiras procederem à desvalorização da moeda substituindo parte do ouro por prata ou cobre.

Na China, antes do século X e, no século XIII, na Itália, onde a densidade das relações comerciais longínquas era grande, generalizou-se a utilização de documentos que certificavam o depósito num banco de certa quantidade de ouro e que garantia o levantamento noutro banco por parte do portador, sendo portanto títulos transmissíveis. Passado o período de abundância de ouro, trazido do golfo da Guiné pelos portugueses e saqueado pelos espanhóis no México e com o enorme desenvolvimento do comércio longínquo inerente à expansão colonial europeia, chegou-se à conclusão que não haveria ouro armazenado nos bancos que correspondesse ao valor das mercadorias transacionadas o que fragilizava a confiança nos bancos por parte dos depositantes.

Os Estados, no século XIX, para dotar os sistemas monetários da confiança generalizada por parte das populações e dos negócios, impuseram o monopólio da emissão de moeda-papel - as notas que se usam hoje - em bancos emissores, sem contudo poderem assegurar a convertibilidade dessas notas em ouro. Isto é, ao emitirem notas sem contrapartida outra que não a confiança por parte da população, os bancos emissores e os Estados assumiam potencialmente uma dívida que jamais poderiam pagar; e para que ninguém pudesse colocar em causa a confiança no banco emissor/Estado, exigindo a conversão de notas em ouro, os Estados vieram a decretar a inconvertibilidade dessas notas em ouro, a assunção de devedores sem capacidade de pagar as suas dívidas, seja em ouro, seja no que fosse.

A Inglaterra cancelou a convertibilidade da libra em ouro em 1931 pois o ouro estava em emigração acelerada para os EUA, onde em 1934, todos os bancos foram obrigados a depositar o seu ouro no Tesouro em troca de certificados. Em 1944, em Bretton Woods, todas as moedas se referenciaram ao dólar, a única convertível em ouro, ao preço de $ 35/onça (31,104 grs) referência que foi alterada por Nixon em 1968 para $42,22/onça, como resposta aos deficits externos corrosivos dos EUA, à guerra do Vietnam e à compra francesa de ouro contra a entrega de dólares. Finalmente, em 1971, foi cancelada a convertibilidade do dólar em ouro, ficando todas as moedas mundiais sem qualquer referência real que não a confiança das populações na aceitação generalizada de notas como instrumentos de transação, poupança e especulação. Até mesmo a ficção de uma relação entre o ouro e o dólar acabou por desaparecer em 1976, deixando à Reserva Federal a total liberdade de imprimir notas de banco, sem qualquer valor que não a aceitação generalizada do seu poder aquisitivo. Isto quer dizer que um banco central ao emitir moeda, emite um título de dívida que cede ao sistema bancário, para colocação na sociedade, no âmbito deste mecanismo;

a) o banco central cria um valor a partir do nada, tendo em conta que se for excessivo no contexto da moeda em circulação, esse valor conduz a inflação e que se for insuficiente promoverá subida das taxas de juro, dificultando negócios. Há que ter em conta o valor da riqueza em circulação, a conjuntura e o ritmo das transações numa sociedade;

b) o banco central cede esse valor a um banco comum que entrega um documento de assunção de dívida, perante o banco central, cedente;

c) o banco comercial vai ceder o valor equivalente a vários clientes no âmbito do que se chama multiplicador do crédito, como adiante se explicará.

Gera-se assim uma cascata de créditos e de dívidas, sem qualquer ancoragem em poupança e totalmente dependente da confiança existente nessa emissão monetária originária. Nessa cascata têm um papel essencial os destinatários finais, particulares e empresas, que transformam os seus débitos em bens e que de facto, alicerçam toda a cadeia; na base, está portanto o trabalho, como único e real criador de valor.

É esse mecanismo artificial e artificioso que está presente no quantitative easing utilizado por Draghi no BCE; uma emissão monetária que irá triplicar o balanço do banco central da Zona Euro, de um (em 2014) para três biliões de euros em 2016, com a particularidade de que os bancos comerciais para deterem meios financeiros para os seus negócios entregam, frequentemente como garantia, títulos de dívida pública, financiando assim indiretamente, os estados emissores daqueles títulos, mormente os da periferia sul da UE.

Esta política do BCE corresponde a uma bomba de relógio. Primeiro porque não está a gerar uma inflação desvalorizadora de dívidas, mormente públicas; depois porque a emissão monetária agrava as dívidas públicas, já por natureza, financeiramente impagáveis e insustentáveis do ponto de vista social, em países como Grécia ou Portugal; e, finalmente, porque essa massa monetária vai inchando a bolha especulativa dos chamados mercados financeiros, com rebentamento inevitável faltando saber apenas o momento.

Passemos ao sumário relato de uma curiosidade portuguesa no século XIX.

Em 27/11/1880 a revista inglesa The Economist referia a instabilidade dos mercados: "Os mercados monetários da Europa estão a ficar cansados, e não sem razão, da constante solicitação por Portugal de novos empréstimos" e cinco anos depois, apontava: "No próprio interesse de Portugal era preferível que as suas facilidades de endividamento fossem, agora, restringidas". A Comissão Europeia e o Eurogrupo são os membros mais recentes da mesma linhagem financeira.

Em 1890 sucedeu a falência do Baring Brothers (118 anos depois aconteceu o mesmo em outro negócio de família, o dos manos Lehman), o principal parceiro do governo português na City e que para fazer face à situação transferiu £ 1 milhão em ouro do Banco de Portugal para Londres, reduzindo substancialmente as reservas portuguesas. A crise financeira subsequente junta-se ao Ultimato inglês ambos a demonstrar o que tem valido a soberania portuguesa, cantada por nacionalistas e patriotas; a revolta republicana de 31 de janeiro de 1891 foi um aproveitamento oportuno da situação.

Em plena crise, a The Economist utilizou uma terminologia muito actual na sua edição de 6/2/1892. "Tem sido evidente de há bastante tempo que o país (Portugal) estava a viver acima dos seus meios… "É inevitável uma redução significativa do encargo com a dívida…”. “Os detentores da dívida portuguesa têm de consentir num abatimento dos seus direitos, por força das circunstâncias".

Como é fácil de ver, a imperial Inglaterra tratava a sua semicolónia portuguesa com a dignidade adequada; tal como hoje acontece com a oligarquia bruxelense. Passados tantos anos, as desigualdades entre as várias áreas na Europa mantêm-se; mas, a admissão de uma anulação de parte substancial da dívida não está presente nos meios políticos porque acarretaria um encolhimento da dimensão do sistema financeiro e de alterações profundas no seu funcionamento. Embora essa anulação seja inevitável e justa, mesmo que silenciada – eppur si muove.

2 - Como se constrói a dívida e a sua mansa aceitação

Na política portuguesa (e não só) prepondera um marcado conservadorismo (também) no capítulo da dívida em geral e da pública em particular; e essa atitude, de mentira, mansidão ou ignorância, configura uma cortina que oculta o profundo significado da dívida e que se consubstancia sob três formas;

a) a não consideração da dívida – pública ou privada – como um instrumento de captura de povos e de vidas construído pelo capitalismo; isso, nem sequer roça as meninges dos membros da classe política, mormente do segmento que se arroga da defesa do povo trabalhador.

b) são pouco visíveis as opiniões que colocam em causa a ilegitimidade da dívida uma vez que prepondera o orgulho de “não ser caloteiro”, um orgulho em total desarmonia com as práticas de corrupção, vigentes no país europeu ocidental medalhado com o bronze nesse campeonato.

c) a dívida é observada com conformismo, de modo economicista[1], dividindo-se as opiniões na classe política entre um “pagamos obedientemente” e um “pagamos obedientemente mas, "agradecemos uma atençãozinha”.

3 - O capitalismo existe, convém não esquecer

Para superar as suas dificuldades de acumulação, o capitalismo altamente globalizado, alicerçado numa competição acerba entre as multinacionais, provoca uma encarniçada luta pelos recursos do planeta que transforma enormes áreas em cenários de guerra e devastação ambiental.

A sua existência tem-se baseado na pressão sobre os custos de trabalho e na necessidade de investimento para a produção de bens e serviços, para vencer a concorrência; como elementos para incrementar a acumulação de capital. Como se verá adiante, a financiarização vem prosseguindo essa acumulação, com a criação de capital-dinheiro de forma totalmente desregulada, como na fábula do golem[2], enquanto monstro criado para produzir segurança e que, posto à solta por descuido, ameaça toda a estrutura social do planeta.

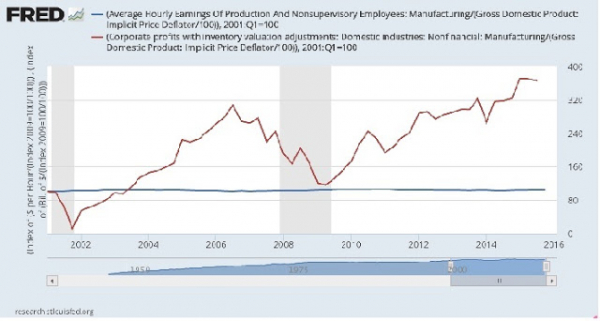

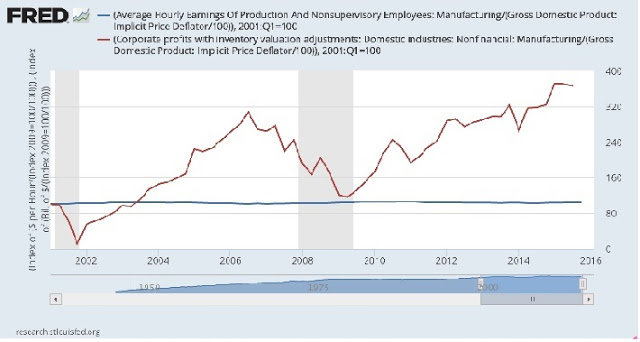

Para essa competição na venda de bens e serviços são essenciais políticas de rebaixamento dos custos do trabalho, em termos de salário efetivo, como ainda um prolongamento das jornadas de trabalho, em contradição total com a produtividade que o desenvolvimento tecnológico tem permitido. Além disso, a produção global dominada pelas multinacionais encontra-se segmentada, entre outras razões, para o aproveitamento das chamadas vantagens competitivas, onde se incluem os baixos preços do trabalho, as indignas condições e os parcos direitos impostos a quem trabalha. Em suma, cada grau de competências laborais constitui um mercado próprio, no contexto de um globalizado “mercado de trabalho”. No gráfico seguinte, a estagnação dos salários na indústria nos EUA mostra essa tendência.

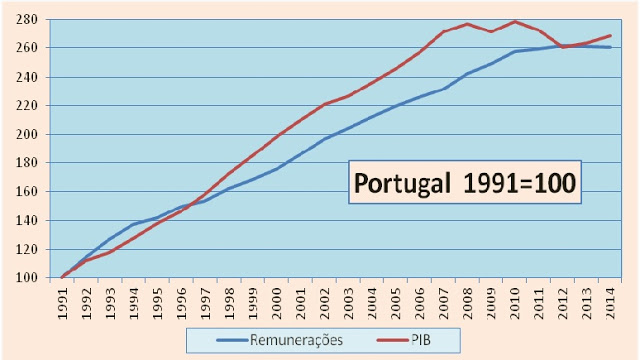

O mesmo pode ser observado em Portugal, onde nos últimos 25 anos se verifica uma lenta e progressiva perda de importância relativa das remunerações do trabalho face a outros rendimentos e reveladora da incapacidade reivindicativa dos trabalhadores, manietados por burocracias sindicais partidarizadas.

Criam-se assim bolsas enormes de desempregados e subempregados, trabalhadores sem-papéis, pobres ou precários, para além de reformados pressionados pelo assalto que se vem efetuando aos valores acumulados de descontos para os sistemas de segurança social. Constituem-se ainda enormes segmentos de trabalhadores em funções burocráticas estupidificantes e mal pagas, como é norma geral na burocracia. Aqueles, preenchem aparelhos militares e policiais sem funções que não a prevenção de ameaças ao poder do capital; sistemas judiciários e fiscais atolados em casos de crime, conflitualidade comum, cobranças, coimas e multas; gigantescos aparelhos administrativos, publicitários ou de vendas das multinacionais, replicados por pequenas e médias empresas; funções de vigilância em edifícios e locais públicos; de tratamento de dados, etc. Para o capitalismo de hoje, existem claramente, demasiados seres humanos no planeta.

Deste contexto de pressão sobre os rendimentos do trabalho, para garantia de baixos custos de produção de bens ou serviços, não resulta suficiência para a satisfação das necessidades de reprodução do capital investido, necessário para acompanhar a concorrência, daí surgindo a conhecida tendência para a baixa das taxas de lucro; nem tão pouco se cria uma procura adequada à compra daqueles bens ou serviços, ainda que incitados por uma publicidade invasiva.

Para além dos elementos que se prendem com salários e outros aspetos relacionados com o trabalho, há outro elemento essencial que bloqueia o capitalismo - a ausência de investimento. Por um lado, a pressão sobre os preços do trabalho favorece a geração de lucros mas, a concorrência e a evolução tecnológica exigem aumentos de produtividade, exigem investimentos, fusões e aquisições entre empresas o que, contudo, não evita a tendência para a baixa das taxas de lucro, mesmo que eliminando operadores. Na realidade, na grande maioria dos setores de atividade observa-se o domínio de poucas empresas com a presença de outras, mais pequenas, onde os salários e os lucros são menores, tal como as capacidades de investimento; são muito poucos os casos de livre concorrência entre pequenas empresas, como considerado por Adam Smith.

Antes do recente domínio do neoliberalismo falava-se dos modelos alemão e japonês (a que se poderia juntar o capitalismo de estado, soviético), de integração entre a grande indústria e o capital bancário nacional, com a criação do capital financeiro, uma designação criada por Hilferding em 1910[3] e adoptada posteriormente por Lenin. Essa formulação era colocada em contraponto com o modelo de gestão anglo-saxónico[4], de separação entre aqueles sectores, para que o capital bancário e as instituições financeiras em geral se libertassem das amarras do financiamento de sectores industriais e da sua gestão, para uma dedicação muito flexível como detentores de títulos, intervindo nas empresas nomeadamente em operações de aquisição e fusão, a que se seguem actos de “downsizing”, de redefinição e redimensionamento que, em regra, incorporam despedimentos. Como é evidente, é esta versão de origem anglo-saxónica que vem sendo predominante como constituinte do neoliberalismo.

Como é natural no capitalismo, os capitais tendem a dirigir-se para os negócios onde a sua rendabilidade possa ser maximizada na comparação com outras atividades. Em termos de rendabilidade, sobressai o sistema financeiro, através da especulação financeira, imobiliária ou sobre mercadorias (as “commodities”), da indústria de armamento ou dos tráficos diversos, de emigrantes, de drogas, de órgãos, de armas… desenvolvendo-se para o efeito fórmulas de benevolência fiscal, os conhecidos endereços offshore, no seio da mais sagrada das liberdades nos tempos que correm – a da movimentação de capitais.

Sendo mais rentável o “investimento” financeiro do que o investimento na produção de bens e serviços, a maioria dos capitalistas prefere colocar os seus pecúlios nos ditos mercados financeiros, com aplicação mais flexível, com contabilização de lucros mais rápida, instantânea até, do que adquirir equipamentos modernos, tentar vencer a concorrência, arriscar com o surgimento de mudanças tecnológicas, de hábitos, modas, etc., antes da amortização técnica ou financeira do equipamento, sabendo-se que o comprometimento com esse equipamento não pode facilmente ser reconduzido à condição de capital-dinheiro. Isso, ao contrário das reconversões dos capitais aplicados em títulos na roleta financeira, que são fáceis, de realização instantânea, decidida por algoritmos informáticos.

No entrecruzar caótico de várias linhas de atuação, a satisfação ou não das naturais necessidades humanas é uma variável aleatória que entretém os institutos de previsão[5], armados com poderosos computadores, dúzias de prémios nobel, coortes de professores universitários e sobre cujos resultados já demos alguns exemplos. Gente, só interessa se tiver empregabilidade, como se diz na novilíngua neoliberal.

Sendo escasso o rendimento corrente das populações para a satisfação das suas necessidades, mormente daqueles que vivem do trabalho, mais insuficiente ele se mostra se for preciso encontrar no “mercado” a satisfação de direitos elementares como o da habitação; e ainda para corresponder aos apelativos consumos propagados pelos media – nomeadamente automóveis, viagens, equipamentos domésticos de moda. Em consequência, o sistema financeiro facilita, em regra, o crédito e a sua expressão duradoura, a dívida, como mecanismo de captação de rendimentos futuros, eventualmente por toda a vida; como no capitalismo as próprias pessoas são tomadas como mercadorias, o mecanismo da dívida torna a própria vida de cada um como propriedade capitalista.

Nessa endogeneização da divida como uma necessidade trivial inserem-se vários elementos. Um, são as dívidas para a compra de habitação, uma vez que os estados neoliberais entregaram a satisfação dessa necessidade elementar ao ditoso mercado, para alegria dos bancos e da corrupção política envolvida no processo; e para suprema desdita de quantos, caídos no desemprego, ficaram sem as casas mas com parte da dívida.

O outro elemento é constituído pelas dívidas para a satisfação de consumos com taxas de juro elevadíssimas, as dívidas de curto prazo no seio da utilização de cartões de crédito, para além de comissões e ainda taxas várias que são permitidas aos bancos, mesmo que a detenção de uma conta bancária com cartões associados, seja, de facto, uma imposição estatal. A aceitação da divida como normalidade é uma forma de captura ideológica por parte do capital.

Como a dívida privada fica restrita a um indivíduo, uma família, uma empresa, mesmo com garantias, o risco é relativamente elevado, porque de pouco serve ao sistema financeiro apoderar-se, em caso de incumprimento, de casas e empresas, uma vez que não é do seu interesse a gestão de imobiliário desvalorizado, nem a recuperação de empresas mais ou menos falidas. Essas garantias constituem, principalmente, um garrote para o devedor pois, em caso de incumprimento, promovem a sua ruina.

Em Portugal, nos anos 90, os bancos detinham direitos creditícios sobre muitos terrenos e fábricas de empresas falidas e, encaminharam-nos para projetos imobiliários transformando algumas perdas em novos créditos, com altas taxas de lucro; e jamais para a sua recuperação como empresas industriais. Simultaneamente, estimularam o boom da habitação que o Estado e a classe política nunca cuidaram, bem como a deriva do investimento público e público-privado, em autoestradas e eventos faraónicos, como a Expo-98 e os estádios de futebol.

4 – Os Estados engordam o sistema financeiro

Durante os anos 80, o sistema financeiro global, com o FMI/Banco Mundial à cabeça, forçou os países do chamado Terceiro Mundo a endividarem-se, como processo de rapina, de privatizações, de integração desses países no mercado global, em detrimento de qualquer lógica de bem-estar dos povos e aliciando as classes políticas locais para o efeito, com o recurso a brutais ditaduras, se necessário (Chile, Brasil, Argentina…). Como em muitos desses países a grande pobreza era a regra e as classes médias pouco numerosas (ou em processo acelerado de perda de poder de compra), não era viável um endividamento significativo das famílias; e as grandes empresas, no padrão terceiro-mundista, eram públicas ou de capital estrangeiro.

Resulta daqui a importância da captura dos povos através do Estado e das suas oligarquias, civis ou militares, com a constituição de enormes dívidas públicas. Neste contexto, o Estado, através da punção fiscal transfere rendimento dos pobres – sem qualquer capacidade de acesso a crédito bancário – para o sistema financeiro… através da dívida pública. Nas sociedades europeias, envelhecidas, os reformados, por exemplo, não são um segmento de população com capacidade para um (maior) endividamento mas, todos através da carga fiscal veem uma parte dos seus rendimentos capturados como contributo para pagamento de encargos com a dívida pública.

Contrariamente ao que se diz, os estados-nação não vão à falência, pois têm sempre uma população compelida a financiar a armadilha da dívida, porque não pode fugir em massa e porque há um aparelho de repressão fiscal e judicial para obrigar ao pagamento; em casos extremos, os credores aceitam perdas, como no caso da Grécia em 2012 ou reescalonam as dívidas, aliviando as prestações próximas e onerando-as a médio prazo. Assim, é muito mais aliciante para o sistema financeiro aceitar títulos de dívida pública, sem se envolver diretamente no endividamento ou na cobrança de populações em dificuldades, utilizando portanto, os Estados e as classes políticos nessa intermediação. Dito de outro modo, o sistema financeiro desenvolve mecanismos de criação de rendas, perpétuas, a seu favor através da geração de dívida pública e cada classe política cumpre o seu papel de distribuição pela população, a tarefa de mutualizar a dívida internamente e de modo desigual, claro está.

Na Europa, em caso de desmantelamento da UE ou da Zona Euro, bem como de saídas solitárias daquelas instituições, o isolacionismo identitário facilitaria o desiderato do sistema financeiro de criação de rendas perpétuas sob a forma de dívida. Se não tem sido possível até agora constituir plataformas para a construção de uma união solidária dos povos europeus, cada estado nação barricado nas suas fronteiras, com a sua bandeira na torre de menagem e moeda própria a circular, tornar-se-ia uma mais fácil presa do capital financeiro globalizado, dos seus boicotes e das suas chantagens.

Conscientemente ou não, as derivas patrioteiras, defendidas por LePen e suas metástases espalhadas pela Europa, se vingarem, promoverão largos sorrisos no capital financeiro global e os seus protagonistas aceitarão o papel de carrascos dos povos, com uma ferocidade que os gangs inscritos no PPE ou S&D até agora não têm utilizado. Convém recordar que a República de Weimar mesmo tendo assassinado Rosa Luxemburgo e Karl Liebknecht se situou muito aquém da barbaridade assassina do III Reich.

4.1 – Bill Clinton colocou o monstro à solta

A deriva do sistema financeiro para a autonomia face à atividade produtiva beneficiou enormemente com a revogação, por Bill Clinton em 1999, da Lei Glass-Stegall promulgada por Roosevelt em 1933 para garantir uma ligação estável entre poupança e investimento e evitar o contágio sistémico da atividade especulativa. Não havendo separação entre bancos comerciais e de investimento (leia-se especulativos), o dinheiro poderia crescer de forma inaudita, sem limites, com os bancos comerciais a poderem também entrar na especulação, comprometendo não só o seu papel no financiamento das empresas mas, também os depósitos dos particulares e, portanto toda a atividade económica no planeta, uma vez que deixou de haver verdadeiros sistemas nacionais[6]. Por exemplo, em 2013, as responsabilidades face a derivados do Deutsche Bank, correspondiam a 16 vezes o PIB alemão tornando este banco too big to fail e sob a carinhosa proteção de Merkel e Schauble. A dívida global, pública ou privada, era calculada pelo FMI em $ 152 biliões - dos quais $ 50 biliões são da responsabilidade dos estados - correspondentes a 225% do PIB mundial (comparar com nota 5). Assim, o total das dívidas públicas correspondia a 75% do PIB global mas, correspondendo a 133.7% no caso português.

Por outro lado, empresas e particulares encontraram também, na volúpia especulativa, formas de aumentarem os seus capitais e poupanças, beneficiando das maiores taxas de lucro disponíveis na área financeira e ainda da facilidade da mutação dos seus títulos em dinheiro e vice-versa. Assim, a economia “normal”, produtora de bens e serviços, inseriu-se na lógica dos capitais financeiros, procurando apresentar lucros avultados para obter crédito com taxas de juro interessantes, para manter em constante valorização os seus títulos cotados na bolsa, pagando principescamente aos seus gestores com “stock options”, para que aqueles se mostrem empenhados na valorização dos títulos.

Suponhamos que um banco acolhe um depósito a prazo no valor de 1000, sabendo-se que, durante esse período poderá utilizar esse dinheiro excepto uma parte, digamos de 10%, por exigência do banco central. Assim, o banco poderá emprestar 900 a um cliente, o qual irá utilizar, por hipótese, o dinheiro numa compra pagando através do multibanco e recaindo esse valor na conta do vendedor. Os 1000 iniciais resultaram em depósitos totais de 1900 e um crédito concedido de 900 sucedendo-se o exercício tantas vezes quantas as necessárias, podendo o segundo depósito alicerçar um empréstimo de 810, etc. Daqui o interesse dos bancos em se situarem em todas as transações de pessoas e empresas, para captar um volume maximizado de depósitos a multiplicar como créditos, sabendo que só uma parte marginal do volume global dos depósitos volta diariamente aos bolsos dos particulares. Este mecanismo é designado por multiplicador do crédito e constitui um privilégio dos bancos, não podendo um indivíduo proceder de igual modo.

O esquema funciona sempre que os depositantes acreditarem no banco ou no conjunto deles, como guardiães do seu dinheiro pois quando isso deixa de acontecer pode haver uma corrida aos depósitos, com os bancos insolventes de portas fechadas guardados pela polícia (Argentina) ou essa corrida originar uma limitação aos levantamentos de dinheiro como aconteceu na Grécia, em 2015, sucedendo ali algo de invulgar que é haver mais dinheiro nas mãos do público do que nas contas dos bancos. O receio de inesperadas crises financeiras faz os Estados, em conluio com o sistema financeiro, procurar reduzir ao máximo a posse de dinheiro físico junto das pessoas, pensando-se mesmo em tornar todo o dinheiro virtual.

Posteriormente a operações de concessão de crédito como as atrás exemplificadas, um banco pode tomar um conjunto desses créditos repartindo o valor da sua soma, em vários títulos que são colocados à disposição do mercado, sendo adquiridos por elementos do próprio sistema financeiro – é a titularização. O credor original prescinde de uma parte dos juros que cobra aos devedores efetivos para recuperar grande parte do capital emprestado e poder utilizá-lo de novo, iniciando assim uma nova cadeia de créditos. Por sua vez, os compradores desses títulos, irão utilizar esses e outros com distintas proveniências e proceder a outras titularizações; essa multiplicação enforma as pirâmides de Ponzi, do nome de um burlão que, nos anos oitenta do século passado teve uma réplica em Portugal, a D. Branca. Como se compreende, esta fórmula incrementa de modo inaudito o volume de obrigações, gera um emaranhado de dívidas articuladas como um castelo de cartas que, quando desaba, atinge os povos, através da perda de poupanças, de empregos e de planos de austeridade impostos pelas classes políticas como procuradores do sistema financeiro, dispostos a usar fundos públicos para minorar as perdas daquele. Nesse caso a salvação dos bancos passa pelos bail-ins ou pelos bail-outs, cujas designações representam, respetivamente, o sacrifício dos acionistas ou da população em geral, obrigada a participar na recapitalização, pelo Estado, pelo vetor de serviço da classe política que, naturalmente, não pergunta à população se pretende ajudar um banco em dificuldades.

Depreende-se também que a partir dos primeiros elos da cadeia de títulos emitidos em operações de titularização, cada tomador sabe a quem os comprou mas nada sabe das operações incluídas nas fases anteriores; e, menos ainda sobre a identidade ou a solvabilidade do devedor originário. Se existir um ou outro caso de incumprimento daqueles últimos, o banco credor originário acarretará com o prejuízo, sem afetar a cascata. O problema surge em caso de crise, se muitos devedores caem na falência ou no desemprego, deixando de pagar e se as garantias se desvalorizam, impedindo o banco de recuperar o valor ainda em dívida; foi o que aconteceu com os célebres subprimes, em finais de 2007, empréstimos de muito alto risco, concedidos a famílias pobres aliciadas pela insinuação das instituições financeiras de que as suas casas se estavam a valorizar e que poderiam, aumentar o seu endividamento usando-as como garantia. Até que…

No seguimento da crise financeira de 2007/08 e apesar da sua violência os Estados e o sistema financeiro não levaram a cabo as medidas anunciadas de redução da dimensão dos bancos e do volume de dívida, maior regulação, produtos derivados menos complexos, etc. O susto entrou em choque com a sobrevivência da máquina especulativa que sustenta o capitalismo neoliberal de hoje, foi-se embora mas, olha apreensivo a plúmbea cor do céu.

O referido espírito de sobrevivência associado à domesticação das classes políticas e à ausência de contestação social significativa conduziram a que, pelo contrário, o sistema bancário e o endividamento tenham crescido, as fusões e a concentração de capitais não tenham abrandado, ultrapassando mesmo as registadas antes da crise e que 45% das transações passem longe do nariz dos majestáticos reguladores que, por essa razão, melhor receberiam o epíteto de passadores[7]. Segundo a mesma fonte o endividamento global atinge 285% do PIB e os preços das ações crescem sem correspondência com o desempenho das empresas, na sequência da emissão descuidada de meios financeiros pelos bancos centrais e "cujo desenlace é tipicamente o rebentamento”. Afirma-se ainda que é enorme o risco para os supervisores Fed e BCE que detêm em obrigações públicas ou privadas o correspondente a 13% e 9% do PIB dos EUA e da Zona Euro, respetivamente. Para o efeito considera-se no mesmo artigo que é preciso sair da conjuntura de baixíssimas taxas de juro mas que isso será dramático se não acompanhado por crescimentos assinaláveis no rendimento das famílias e das empresas; o que se afigura muito difícil de acontecer pois a elevação das taxas de juro, associadas a uma menor emissão monetária provoca acrescidas dificuldades a empresas e maiores encargos estatais com a dívida.